¿Qué es el apalancamiento financiero y cómo puedes beneficiarte?

Hoy vamos a hablar de educación financiera. Sí, esa gran olvidada en nuestra formación durante nuestra infancia, adolescencia e incluso vida adulta. Algo de lo que apenas nos han enseñado nada y de lo que hemos tenido que aprender todo rápido y por necesidad.

Si haces un repaso de los conceptos y fórmulas financieras que conoces, ¿cuántos te vienen a la mente? Hipoteca, préstamo personal, acciones… Tal vez, ¿una docena? Seguro que la mayoría conoce los más comunes, de los que todo el mundo habla.

Pero… ¿conocías el concepto de apalancamiento financiero? Bueno, gran parte de la sociedad no ha oído nunca este concepto (que suena bastante mal en español). Y resulta que puede ser muy útil para tus movimientos financieros.

Como sabes, en Moneyman estamos comprometidos con tu educación financiera y queremos explicarte las claves de este término financiero: qué es, cómo funciona y qué ventajas tiene para ti.

¡Saca tu libreta de conceptos financieros y prepárate para apuntar uno nuevo!

¿Qué es el apalancamiento financiero?

Vamos a empezar por lo importante: entender qué es el apalancamiento financiero. Si hasta ahora estabas pensando que el apalancamiento financiero significaba algo así como un “estancamiento” de tus finanzas, ¡error! No tiene nada que ver.

Lo cierto es que su nombre en español puede resultar algo confuso. Pero si nos basamos en la raíz del concepto entenderemos la clave: palanca.

Y es que el apalancamiento financiero consiste en la utilización de una deuda para realizar una operación financiera. O sea: utilizar la deuda como palanca para lograr tus objetivos. Aprovecharte de ella.

Es una técnica muy común en aquellos casos que el dinero del que dispones no es suficiente para poder realizar esa operación. Como en aquellos casos que quieres realizar una compra que está fuera de tu alcance.

Pero, ¡ojo! También puede ser un método útil aunque dispongas de la liquidez necesaria. Todo depende de tu objetivo y cómo utilices esta técnica. Pero de eso hablaremos más adelante…

Es muy posible que te estés preguntando: ¿cuál es la diferencia del apalancamiento financiero y pedir un crédito? Pues que el apalancamiento es un índice o relación entre el capital y el crédito de una operación. Algo así como una fórmula.

Fórmula del apalancamiento financiero

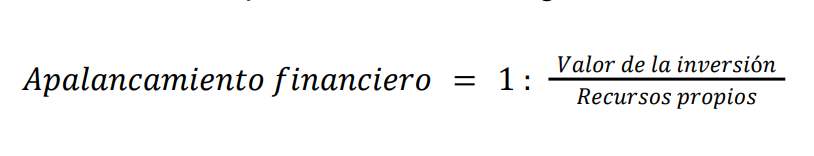

Normalmente la fórmula del apalancamiento financiero se utiliza para saber el grado de apalancamiento en una operación financiera. La relación entre el dinero disponible y aquel solicitado a través de créditos.

Aunque existen diferentes formas de representar el apalancamiento financiero, normalmente se utiliza un ratio, una correlación. En general te encontrarás con un ratio del estilo 1:2, lo cual significa que por cada euro invertido a través de fondos disponibles, se invirtieron 2 euros a través de créditos.

Para llegar a ese ratio, la fórmula que se utiliza es la siguiente:

De esta manera podremos entender la correlación entre el valor total de la inversión o transacción que realicemos y el valor del crédito que hayamos solicitado. Una simple fórmula para entender cuán dependiente es del crédito.

Con este cálculo claro, ahora toca entender cuáles son las ventajas y desventajas del apalancamiento financiero:

Pros del apalancamiento financiero

Una de las principales dudas a la hora de hablar sobre el apalancamiento financiero es precisamente su utilidad. En el caso de contar con la liquidez necesaria para esa inversión o transacción, ¿para qué apoyarse en el crédito?

Simplemente porque tiene ventajas. A continuación vamos a revisar los pros del apalancamiento financiero:

Mayores ganancias

Es simple: gracias al apalancamiento financiero las personas y las empresas tienen la opción de poder invertir más. Gracias a la combinación entre su propia liquidez y el crédito pueden diversificar sus activos e invertir en diferentes productos.

Esto supone la ventaja de que si todo va bien en los proyectos en los que se ha invertido, se acabará ganando todavía más. Así que, si se tiene un buen ojo para las finanzas, el apalancamiento es toda una oportunidad.

Beneficios fiscales

Muchas veces pedir un crédito y pagar los intereses sale a cuenta. Sobre todo desde la perspectiva fiscal. Y es que en la mayoría de casos, los intereses son deducibles.

Gracias a las posibles deducciones, las ganancias que mencionamos anteriormente son todavía mayores. Además del dinero extra que recibimos con la transacción, podremos deducirnos los intereses que hayamos pagado. Conclusión: aún más beneficio.

Mejor retorno de la inversión (ROI)

Aunque a simple vista no pueda parecerlo, el apalancamiento financiero también puede ser más rentable. De hecho, si los resultados de la transacción o inversión son positivos (y superiores a la cantidad de crédito solicitada) puede multiplicar la ganancia en comparación a una transacción 100 % financiada con tu propia liquidez.

- ¿Qué son las deducciones fiscales?

- ¿Qué es un préstamo sindicado? ¿Cómo funciona?

- ¡Información útil sobre préstamos con ASNEF en nuestro sitio web!

Contras del apalancamiento financiero

Como todo en el mundo de las finanzas: si tiene ventajas, también tiene riesgos. Y el apalancamiento financiero no es diferente en eso. De hecho, las desventajas de este modelo de financiación son muy importantes:

Cuidado con la solvencia

El crédito siempre tiene sus riesgos. Y es que al solicitar uno, te comprometes a cumplir con ciertas condiciones. Si no las cumples: puedes tener un problema de insolvencia.

En el caso de que la transacción o inversión no resulte, es posible que tengas que hacer frente al crédito y los intereses previamente pactados. De no tener la suficiente liquidez para pagarlos, tendrás que encontrar formas de saldar tu deuda.

Mayores costes

Independientemente de cuál sea el beneficio de la transacción llevada a cabo a través del apalancamiento financiero, es innegable que apoyarse en el crédito tiene un coste. Y este coste puede ser determinante (sobre todo en ratios de apalancamiento muy altos).

Estos costes suelen tener un mayor impacto en el caso de las empresas. Muchas veces, existe un compromiso con los accionistas o propietarios en cuanto a dividendos y ganancias que los intereses pueden disminuir considerablemente.

Volatilidad

El mercado financiero está en constante movimiento. No es ninguna novedad. Los intereses suben, los intereses bajan, cambian las condiciones… En resumen: nunca sabes lo que puede pasar.

Y en el caso de que tu ratio de apalancamiento sea muy alto y dependas sobremanera del crédito, la fluctuación financiera puede tener un gran impacto sobre tus finanzas. Siempre hay que tener en cuenta que el riesgo del crédito está ahí y puede estallar en cualquier momento.

¡Realiza la solicitud en 8 minutos y podrás recibir el dinero hoy! Respuesta automática de nuestro sistema.

¡Préstamo de 300€ hasta 30 días SIN INTERESES!

Ejemplos del apalancamiento financiero

¿Qué mejor manera que un ejemplo para entender a la perfección las ventajas y los riesgos del apalancamiento financiero? ¡Ninguna! Así que hemos preparado este ejemplo para entender los diferentes escenarios.

Pongamos que quieres realizar una inversión de 100.000 €. Y pongamos que tenemos 2 escenarios diferentes:

- Escenario 1

Decides invertir el 100 % de tu bolsillo. Por lo tanto, adelantes los 100.000 € para realizar la inversión. Tras un periodo de tiempo, esa inversión te ha dado un beneficio total de 135.000 €. En ese caso, la rentabilidad de tu transacción será del 35 %.

- Escenario 2

Pero, ¿qué pasa si en vez de adelantar el 100 % de tu bolsillo, adelantes solo el 40 %? En ese caso, tu inversión será de 40.000 € y solicitarás al banco los 60.000 € restantes (con un interés del 10 %).

Si mantenemos la ganancia en 135.000 €, ahora tocará hacer un cálculo diferente. Con ese dinero tendrás que pagar la deuda (60.000 €) y los intereses (6.000 €). Por lo tanto, por tu inversión de 40.000 €, recibirás 69.000 €. En conclusión: la rentabilidad será del 72,5 %. ¡Mucho mejor!

Este es un claro ejemplo sobre cómo el apalancamiento financiero puede tener ventajas más que positivas sobre el resultado de la inversión que realices. La rentabilidad será más alta, tu inversión inicial menor y habrás ganado menos dinero que si lo invirtieras todo (pero a menor precio).

De todas maneras, debes tener en cuenta que si el resultado hubiese sido negativo el impacto hubiese sido mayor. Tu deuda y tus intereses se hubiesen mantenido estables y hubieses acabado pagando más y perdiendo tu inversión inicial.

__

Es posible que no conocieras el apalancamiento financiero hasta hoy. Pero es posible que a partir de ahora lo consideres a la hora de hacer una gran transacción o inversión financiera. Y es lógico: sus ventajas son evidentes.

Como siempre, desde Moneyman te recomendamos que evalúes bien cuál es tu situación antes de tomar una decisión de este tipo. Tus ingresos, tus gastos, tu capacidad de endeudamiento… Es mejor tomarse el tiempo necesario para decidir qué es lo mejor.

Así que ya sabes, encuentra tu ratio de apalancamiento ideal y lánzate a por esa inversión que llevas tiempo planeando. Quién sabe… ¡Tal vez salgas ganando!

-

Ingresa tus datos personales

-

Elige un programa de préstamo

-

Valida tu teléfono con el código SMS

Préstamo Online

Artículos relacionados

-

¿Qué es una OPV o IPO en palabras simples?18 Ago 2022 • 7 min de lectura

-

Vacaciones familiares: planifica tu viaje perfecto por España17 Abr 2024 • 9 min de lectura

-

Subvenciones para autónomos: guía completa 202417 Abr 2024 • 9 min de lectura

-

Renting de coches: todo lo que necesitas saber12 Abr 2024 • 9 min de lectura

Por favor rellene el siguiente formulario.

Por favor rellene el siguiente formulario. El defensor del cliente gestionará personalmente su reclamación junto con el Departamento Jurídico.

El defensor del cliente gestionará personalmente su reclamación junto con el Departamento Jurídico. Recibirá la respuesta a su email en un plazo máximo de 10 días hábiles.

Recibirá la respuesta a su email en un plazo máximo de 10 días hábiles. Todas las llamadas y comunicaciones sobre el préstamo, si ya se encuentra vencido, se detendrán durante este período.

Todas las llamadas y comunicaciones sobre el préstamo, si ya se encuentra vencido, se detendrán durante este período.